Warren Buffett vừa bán sạch cổ phiếu của loạt doanh nghiệp bluechip sau nhiều năm nắm giữ, ngay trước khi đà tăng của TTCK Mỹ chững lại

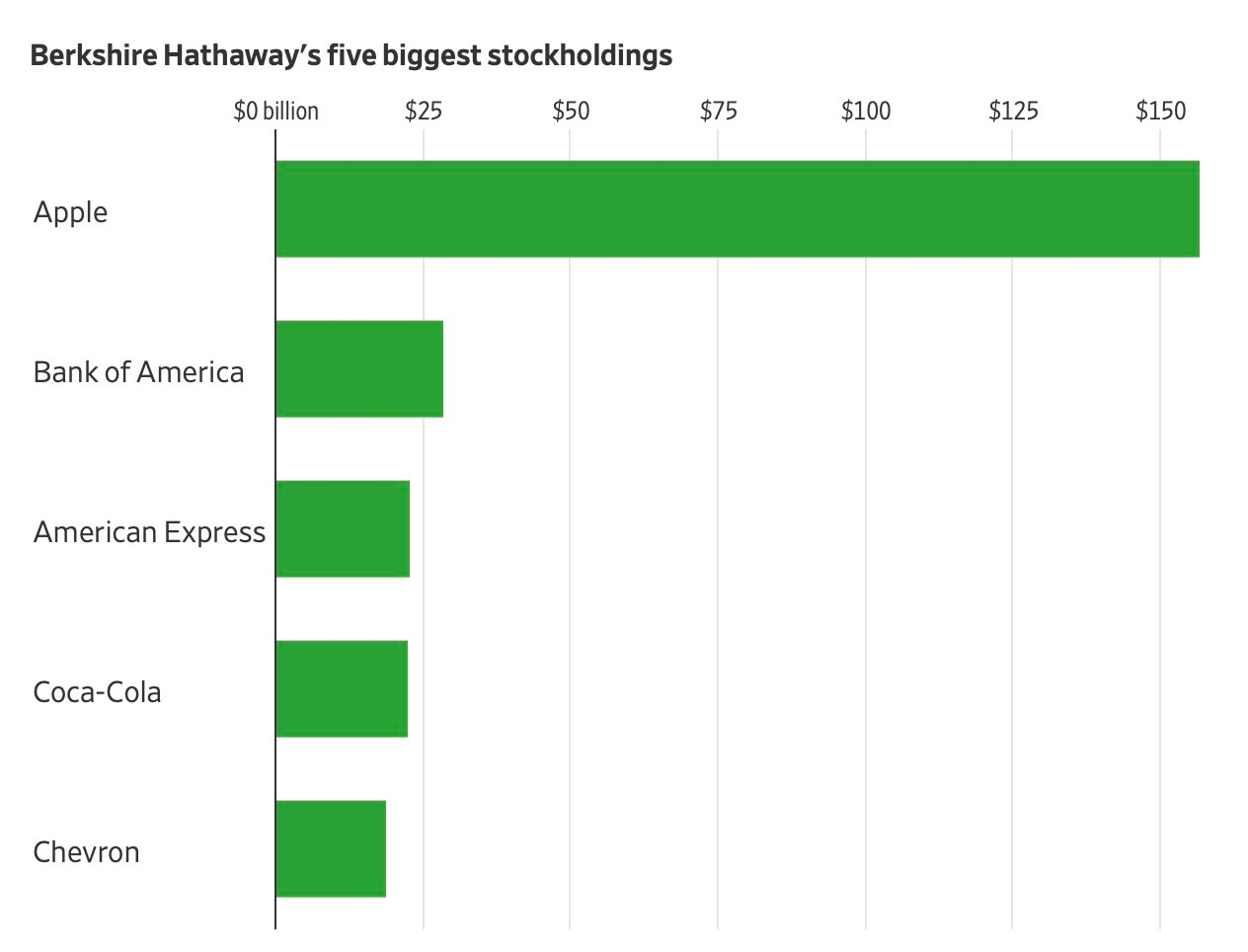

Cuối quý III, 78% danh mục đầu tư cổ phiếu của Berkshire tập trung vào 5 công ty lớn: Apple, Bank of America, American Express, Coca-Cola và Chevron.

Cuối quý III, 78% danh mục đầu tư cổ phiếu của Berkshire tập trung vào 5 công ty lớn: Apple, Bank of America, American Express, Coca-Cola và Chevron.

Berkshire Hathaway của Warren Buffett đã bán cổ phần trong một số công ty bluechip của Mỹ, bao gồm General Motors và Johnson & Johnson. Điều đáng chú ý là trong quý III vừa qua đà tăng của thị trường chứng khoán Mỹ đã chững lại.

Ngoài ra, tập đoàn của vị tỷ phú cũng thanh lý bớt cổ phần tại Procter & Gamble, Mondelez International và United Parcel Service, đồng thời cắt giảm các khoản đầu tư vào Amazon, Chevron và HP cùng nhiều công ty khác.

Berkshire đã cắt giảm cổ phần trong GM vào quý I năm nay và tiếp tục thực hiện trong quý II, sau đó thanh lý hoàn toàn. Tập đoàn này cũng là nhà đầu tư lâu năm của Johnson & Johnson. Từ đầu năm đến nay, cổ phiếu 2 công ty này đều giảm 16%.

Hồi tháng 6, Berkshire cho biết giá trị cổ phần trong GM, Johnson & Johnson và P&G trị giá lần lượt là 848 triệu USD, 54 triệu USD và 48 triệu USD. Cổ phần trong Amazon của Berkshire cũng giảm 5%, cùng với đó là bán sạch 621 triệu USD trong công ty vật liệt Celanese, Modenlez International và United Parcel Serivce.

Berkshire thông báo về những thay đổi trong danh mục đầu tư chứng khoán trong hồ sơ 13F nộp lên SEC vào ngày 14/11. Theo quy định, các nhà đầu tư tổ chức quản lý hơn 100 triệu USD tài sản phải nộp hồ sơ cho SEC, thông báo về chi tiết quy mô đầu tư cổ phần của họ vào cuối quý gần đây nhất.

Nhiều nhà đầu tư theo dõi các động thái mua và bán cổ phiếu của Berkshire vì Buffett là người lựa chọn cổ phiếu. Dù tỷ lệ nắm giữ của Berkshire có thể đã thay đổi trong nửa đầu quý IV vừa qua, song hồ sơ 13F lại cho thấy cái nhìn sâu hơn về cách Buffett và các “sếp” đầu tư của Berkshire đưa ra quan điểm về thị trường trong những tháng gần đây.

Ngoài quản lý danh mục đầu tư quy mô lớn, Berkshire còn sở hữu nhiều doanh nghiệp khác bao gồm công ty bảo hiểm Geico, hãng vận hành đường sắt BNSF và các nhà bán lẻ See’s Candies, Oriental Trading.

Báo cáo tài chính quý III của Berkshire cho thấy tập đoàn cũng bán ròng cổ phiếu trong giai đoạn này, bán ra tới 7 tỷ USD trong khi chỉ mua thêm 1,7 tỷ USD. Tính đến tháng 9 năm nay, Berkshire bán ròng 23,6 tỷ USD cổ phiếu, trong khi cùng kỳ năm ngoái mua ròng 48,9 tỷ USD.

5 cổ phiếu chiếm tỷ trọng lớn nhất trong danh mục đầu tư chứng khoán của Berkshire (tính đến 30/9).

Cuối quý III, 78% danh mục đầu tư cổ phiếu của Berkshire tập trung vào 5 công ty lớn: Apple, Bank of America, American Express, Coca-Cola và Chevron.Lượng tiền mặt của tập đoàn cũng ghi nhận mức kỷ lục là 157,2 tỷ USD, tăng gần 10 tỷ USD so với thời điểm kết thúc quý II. Berkshire cũng chi 1,1 tỷ USD để mua cổ phiếu quỹ.

Hồ sơ của Berkshire không tiết lộ đầu là khoản đầu tư của Buffett và đâu là thương vụ được 2 giám đốc danh mục đầu tư Todd Combs và Ted Weschler thực hiện.

Đà hồi phục trong năm 2023 của thị trường chứng khoán Mỹ đã chững lại vào quý III, do lợi suất trái phiếu chính phủ dài hạn tăng mạnh, khiến khẩu vị rủi ro của nhà đầu tư sụt giảm. Trong giai đoạn này, S&P 500 giảm 3,6%.

Trong khi đó, quý IV lại là một câu chuyện khác. Thị trường hứng khởi hơn nhờ số liệu lạm phát mới được công bố, giúp trấn an nhà đầu tư rằng Fed có thể đã kết thúc lộ trình tăng lãi suất. S&P 500 tăng 17% từ đầu năm đến nay. Trong khi đó, cổ phiếu hạng A và B của Berkshire tăng khoảng 15% trong năm nay.

Tham khảo WSJ, Yahoo Finance