Hàng chục nghìn tỷ đồng tín phiếu bắt đầu đáo hạn mỗi ngày, NHNN sẽ hành động thế nào?

Trong tuần này và tuần tới sẽ có tổng cộng 93.800 tỷ đồng tín phiếu đáo hạn, tương ứng với lượng thanh khoản sẽ được Nhà điều hành bơm trả hệ thống ngân hàng.

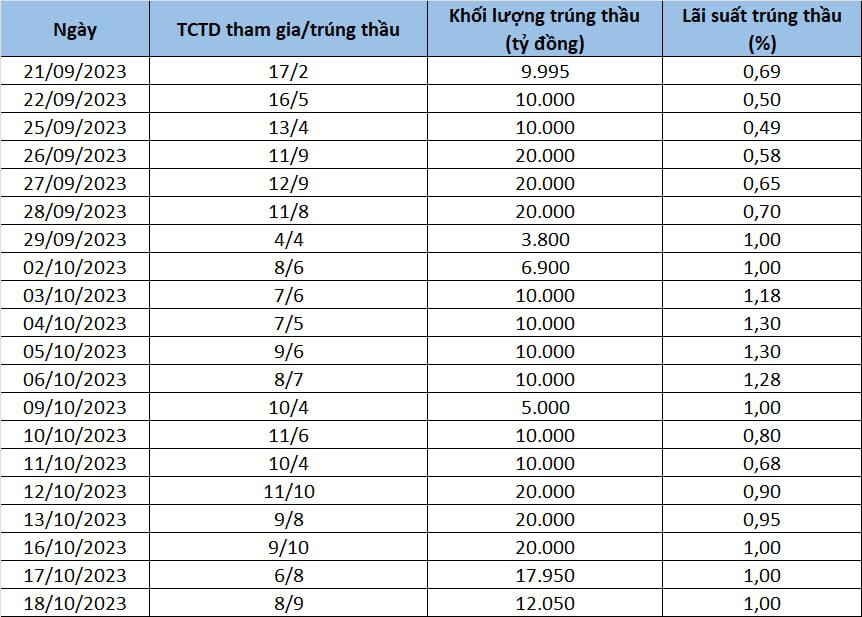

Hôm nay (19/10) là ngày đáo hạn của lô tín phiếu đầu tiên trong đợt phát hành bắt đầu từ giữa tháng 9. Theo đó, với kỳ hạn 28 ngày, 9.995 tỷ đồng được của Ngân hàng Nhà nước (NHNN) rút ra khỏi hệ thống qua kênh tín phiếu vào phiên 21/9 sẽ được bơm trả vào ngày hôm nay. Trong ngày mai, sẽ có thêm 10.000 tỷ tín phiếu tiếp tục đáo hạn và trong tuần tới là gần 73.800 tỷ đồng.

Trường hợp NHNN không phát hành tín phiếu mới, hệ thống ngân hàng sẽ được bơm ròng số tiền tương ứng và thanh khoản các nhà băng sẽ trở nên dồi dào hơn. Tuy nhiên, trong bối cảnh lãi suất liên ngân hàng vẫn ở mức thấp, giới phân tích dự báo NHNN sẽ tiếp tục phát hành tín phiếu mới để “rolling” lượng đáo hạn và không loại trừ khả năng sẽ có sự gia tăng về quy mô cũng như kỳ hạn.

Thực tế, những phiên gần đây NHNN đã có động thái tăng cường độ hút tiền qua tín phiếu. Nếu như 9 phiên giao dịch đầu tháng 10 đều ghi nhận quy mô tín phiếu phát hành không quá 10.000 tỷ đồng/phiên thì từ ngày 12/10 đến 16/10, NHNN đã nâng lên 20.000 tỷ đồng/phiên. Tiếp đến ngày 17/10, giá trị tín phiếu trúng thầu đạt 17.950 tỷ đồng và phiên hôm qua (18/10) là 12.050 tỷ đồng.

Trong 5 phiên giao dịch gần đây nhất, NHNN đã hút về 90.000 tỷ đồng, đánh dấu chuỗi hút ròng mạnh nhất kể từ khi kênh phát hành tín phiếu hoạt động trở lại vào ngày 21/9. Đồng thời, lãi suất trúng thầu cũng duy trì ở mức cao (0,9 – 1%), cho thấy tín hiệu quyết liệt hơn của Nhà điều hành trong hoạt động hút thanh khoản.

Các lô tín phiếu được NHNN phát hành trong thời gian qua. (Nguồn: Quang Hưng tổng hợp)

Theo phân tích của CTCP Chứng khoán KB Việt Nam (KBSV), với việc lãi suất liên ngân hàng qua đêm quay trở lại mức rất thấp, tỷ giá liên ngân hàng vẫn ở mức cao và chênh lệch lãi suất VND/USD duy trì cao kích thích hoạt động giao dịch đầu cơ gây áp lực lên tỷ giá, NHNN sẽ vẫn tiếp tục phát hành thêm tín phiếu mới để thay thế những tín phiếu đã đáo hạn.

KBSV đưa ra ba kịch bản, ứng với từng vùng tỷ giá khác nhau. Theo kịch bản thứ nhất, nếu tỷ giá USD duy trì ở khoảng 24.000 đến 24.400 đồng, NHNN có thể sẽ phát hành khối lượng tín phiếu trung bình khoảng 12.000 tỷ đồng mỗi phiên.

Trong trường hợp tỷ giá vượt ngưỡng 24.500 đồng, NHNN sẽ phát hành với khối lượng trung bình 20.000 tỷ đồng/phiên đến khi tỷ giá có dấu hiệu hạ nhiệt rõ nét hơn. Trường hợp thứ ba, nếu tỷ giá USD tiến gần mốc 25.000 đồng, KBSV không loại trừ khả năng NHNN sẽ thực hiện động thái bán USD kỳ hạn để ổn định tỷ giá.

Còn theo GS. Trần Ngọc Thơ, Đại học Kinh tế TP HCM, để tránh cứ phải 28 ngày phải hút tiền rồi bơm, gây tâm lý không tốt cho thị trường, NHNN có thể phát hành tín phiếu với kỳ hạn dài hơn, tính bằng tháng hoặc bằng năm.

Vị chuyên gia này cho rằng, việc phát hành tín phiếu kỳ hạn dài sẽ giúp hạn chế tác động tâm lý khi bơm hút liên tục, nhưng cũng có nhiều điểm hạn chế, chẳng hạn như trùng lặp quyền hạn với hoạt động của Bộ Tài chính, Kho bạc. Theo đó, GS. Thơ cho rằng cần có quy định chặt chẽ cho những loại tín phiếu này, cũng như phối hợp giữa Bộ Tài chính và NHTW.

Như chúng tôi đã thông tin trước đó, NHNN đã mở lại kênh hút tiền qua tín phiếu vào phiên 21/9 sau hơn 6 tháng tạm ngưng. Với 20 phiên liên tiếp phát hành tín phiếu, NHNN đã hút ra khỏi hệ thống tổng cộng gần 255.700 tỷ đồng.

Lý giải nguyên nhân khởi động lại kênh phát hành tín phiếu, Phó Thống đốc Phạm Thanh Hà cho biết: “Trong giai đoạn gần đây, NHNN đã phải điều tiết tín phiếu ngắn hạn để giảm bớt thanh khoản dư thừa trên hệ thống, cố gắng để không tác động lớn tới mặt bằng lãi suất. Hiện nay lãi suất thị trường liên ngân hàng vẫn ổn định. Dù vậy, áp lực thời gian tới vẫn rất lớn khi chúng ta cần cân đối giữa lãi suất và tỷ giá”.

Theo ông Hà, NHNN đang theo dõi sát thị trường ngoại tệ và điều hành để ổn định tỷ giá. Mặc dù vậy, Phó Thống đốc cũng nêu thế khó của nhà điều hành khi lãi suất và tỷ giá có mối quan hệ chặt chẽ với nhau.

Trong khi đó, sau khi giảm nhẹ vào đầu tháng 10, tỷ giá USD tại thị trường ngân hàng đã bật tăng trở lại và hiện đang giao dịch ở mức cao nhất kể từ đầu năm.

Ghi nhận vào 11h sáng 19/10, tỷ giá USD niêm yết tại các ngân hàng thương mại tiếp tục tăng mạnh, vượt xa mốc 24.700 đồng. Cụ thể, Vietcombank – ngân hàng có quy mô giao dịch ngoại tệ lớn nhất hệ thống – hiện niêm yết tỷ giá mua – bán USD ở mức 24.370 – 24.740 đồng, tăng 125 đồng so với cuối tuần trước.

Như vậy, kể từ đầu tháng 10 đến nay, tỷ giá USD ngân hàng thương mại đã tăng khoảng 280 đồng, tương đương tăng hơn 1,1%. Tính từ đầu năm đến nay, tỷ giá USD đã tăng 1.000 đồng, tức hơn 4,2%.

Trong bối cảnh Fed vẫn để ngỏ khả năng tăng thêm lãi suất vào cuối năm nay, diễn biến của tỷ giá đang gây ra những sức ép nhất định lên hoạt động điều hành của NHNN, trong đó có nghiệp vụ thị trường mở.