Nhà đầu tư đam mê vay tiền để mua cổ phiếu, tỷ lệ dư nợ ký quỹ trên TTCK Việt Nam thiết lập đỉnh cao mới, áp lực “call margin” liệu có đáng ngại?

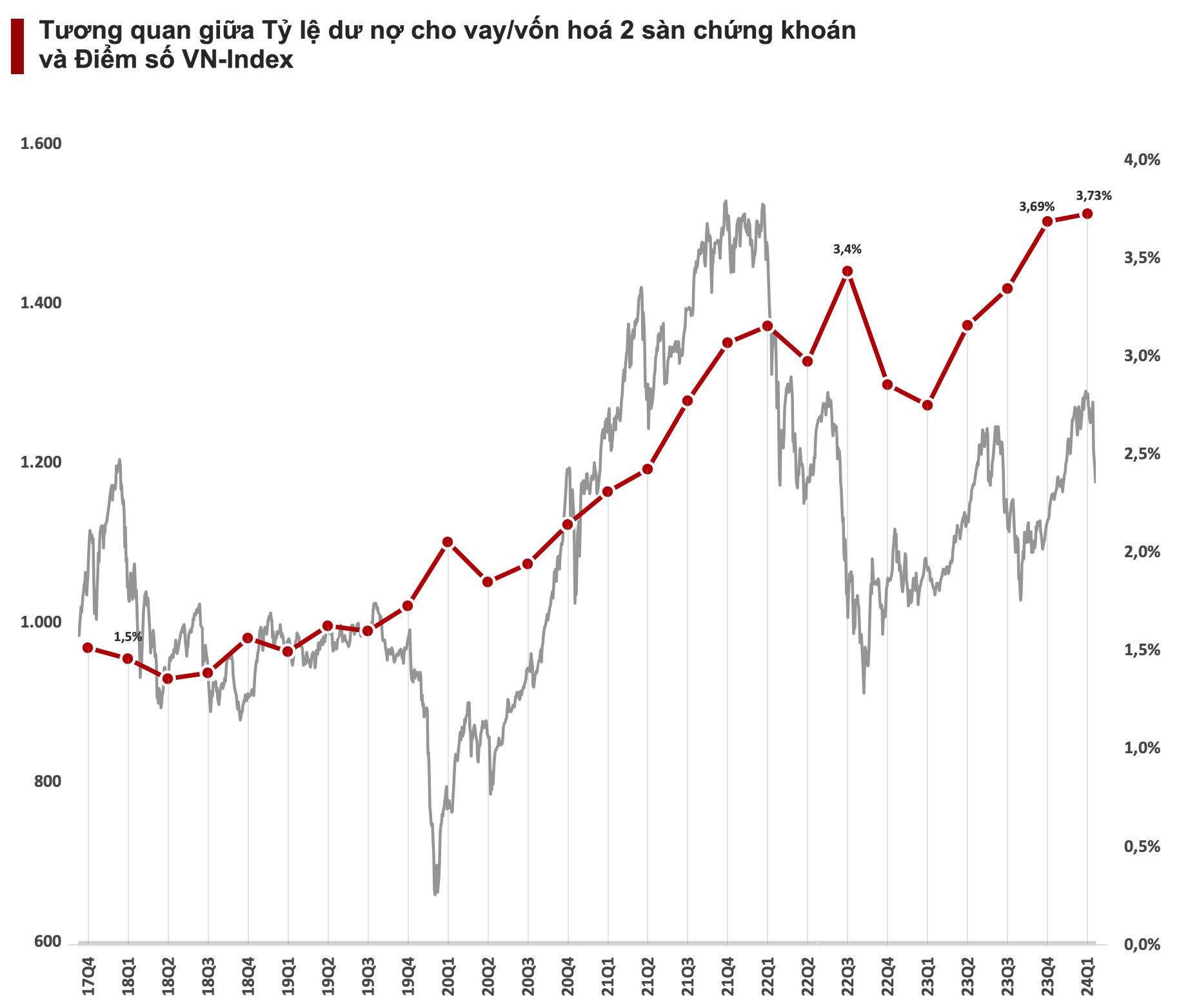

Tỷ lệ Dư nợ cho vay/Vốn hoá hai sàn chứng khoán niêm yết ước đạt khoảng 3,73%. Con số này tiếp tục nhích thêm 0,04 điểm % so với mức kỷ lục hồi cuối năm 2023.

Thống kê từ BCTC nhóm các công ty chứng khoán, dư nợ cho vay tại thời điểm cuối quý 1/2024 tiếp tục tăng ấn tượng 27.000 tỷ lên khoảng 207.000 tỷ đồng, con số cao nhất trong lịch sử. Trong đó dư nợ cho vay giao dịch ký quỹ (margin) ghi nhận khoảng 195.000 tỷ đồng, còn lại là ứng trước tiền bán cho nhà đầu tư. Phần lớn dư nợ cho vay trên thị trường hiện là cho vay margin, đồng thời số dư nợ chưa bao gồm cho vay 3 bên hay các “kho”.

Tại cùng thời điểm 31/3/2024, vốn hoá cổ phiếu niêm yết trên hai sàn HoSE và HNX đạt gần 5,6 triệu tỷ đồng. Như vậy, tỷ lệ Dư nợ cho vay/Vốn hoá hai sàn chứng khoán niêm yết ước đạt khoảng 3,73%. Con số này tiếp tục nhích thêm 0,04 điểm % so với mức kỷ lục 3,69% hồi cuối năm 2023, qua đó thiết lập cột mốc mới trong lịch sử thị trường chứng khoán.

Sử dụng đòn bẩy (margin) là một trong những công cụ đắc lực giúp nhà đầu tư gia tăng nhanh quy mô tài khoản của mình nếu sử dụng hợp lý, đẩy thanh khoản lên mức dồi dào và tạo động lực cho đà đi lên về điểm số của thị trường chung. Đặc biệt trong bối cảnh lãi suất thấp và thị trường diễn biến khả quan đã kích thích nhà đầu tư gia nhập mạnh mẽ hơn. Chỉ số chính VN-Index tăng 14% trong 3 tháng đầu năm, trong khi dư nợ margin cũng tăng tương ứng khoảng 15% so với con số cuối năm ngoái.

Song cần lưu ý margin tăng quá cao cũng có thể mang tới rủi ro, bởi lẽ chỉ một nhịp điều chỉnh mạnh sẽ có thể dễ dàng kéo theo hiện tượng “call margin”, từ đó gây áp lực ngược trở lại thị trường, dễ khiến thị trường giảm sâu hơn.

Ngoài ra, nếu nhìn rộng hơn, cùng với mốc điểm sát 1.300 này nhưng cách đây hơn 1 năm, vào khoảng quý 3/2022, tỷ lệ dư nợ cho vay/vốn hóa chỉ khoảng 3,4%. Xa hơn, con số của quý 2/2021 thấp hơn đáng kể là 2,4% dù điểm số VN-Index cũng tương đồng. Điều này cho thấy nhà đầu tư trên thị trường chứng khoán Việt Nam đang mạnh tay hơn trong việc vay nợ để đầu tư trong khi chỉ số VN-Index chưa thực sự bứt phá.

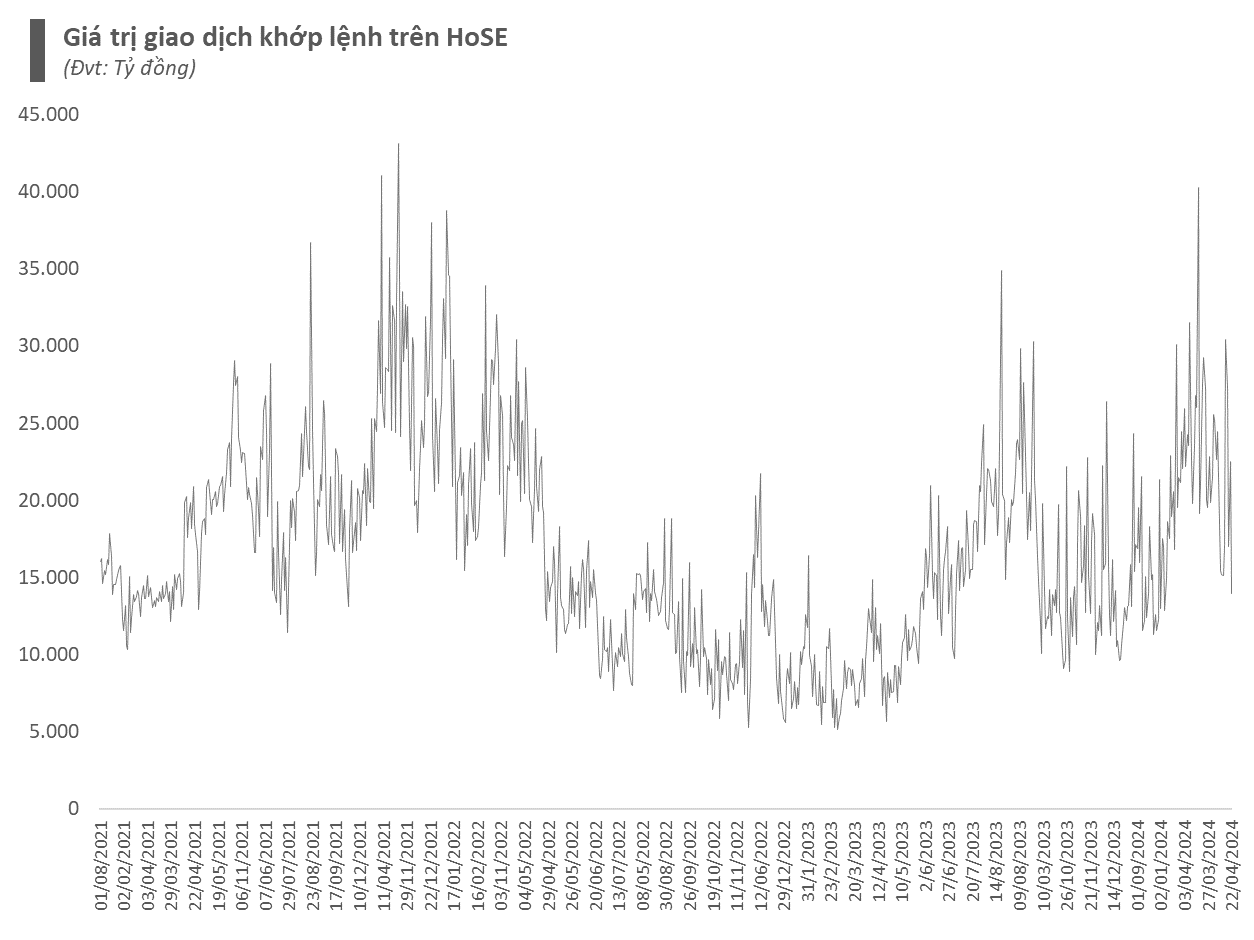

Theo ý kiến của ông Bùi Văn Huy – Giám đốc Chứng khoán DSC Chi nhánh TP Hồ Chí Minh, việc dư nợ cho vay tăng mạnh cho thấy rủi ro margin trên toàn thị trường vẫn tiềm ẩn, nhưng không tăng nhiều so với quý 4/2023 trước đó. Thống kê trong riêng quý đầu năm 2024, thanh khoản giao dịch khớp lệnh sàn HOSE trung bình gần 20.000 tỷ đồng/phiên, tăng khoảng 40% so với quý 4 ảm đạm liền trước. Đà tăng đang tương đồng với điểm số, và đặt trong bối cảnh thanh khoản cải thiện.

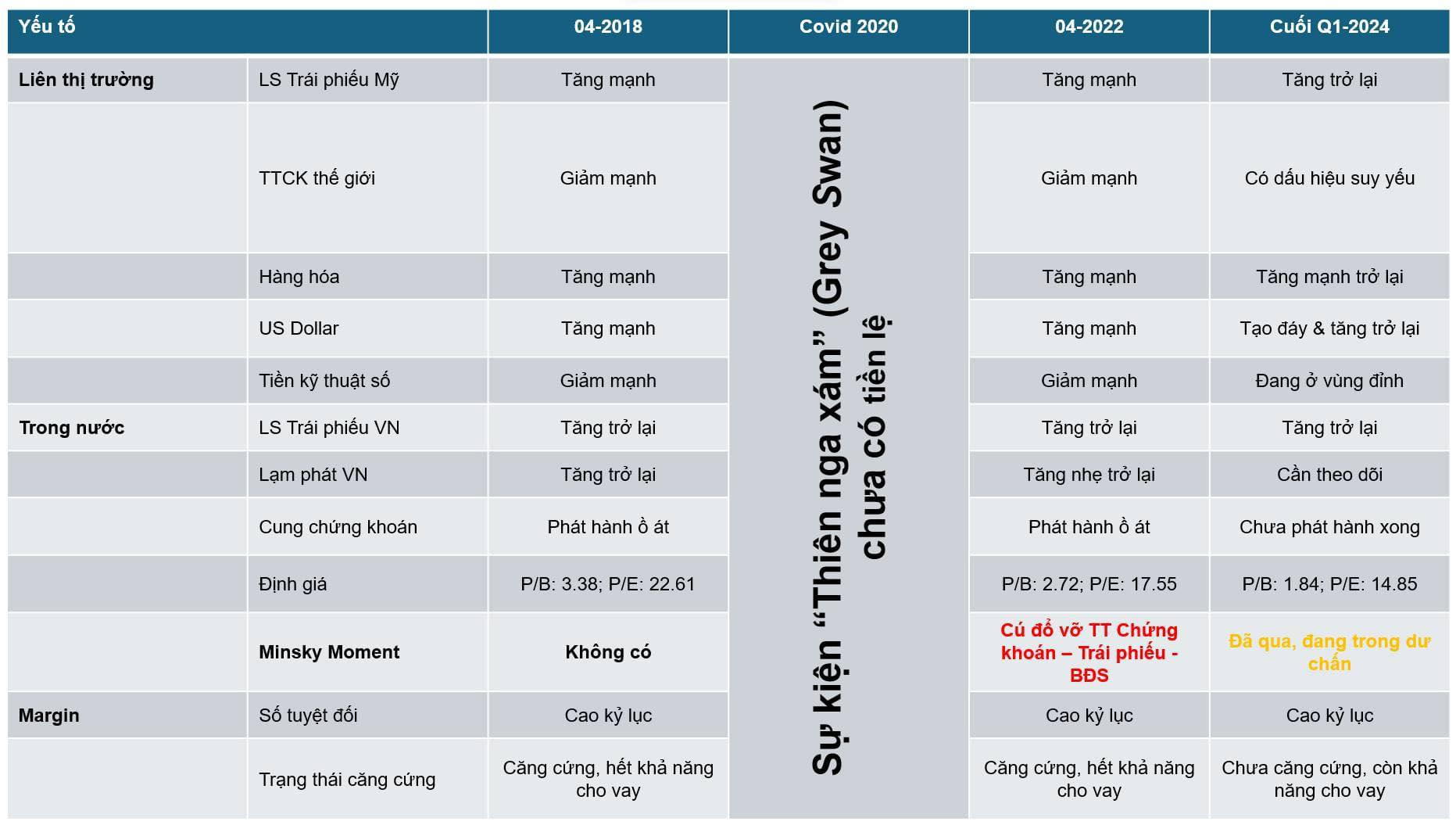

Một điểm cộng trong giai đoạn này còn tới từ khả năng cho vay của các CTCK cải thiện đáng kể sau giai đoạn phát hành huy động vốn sôi động vừa qua, khác với sự căng cứng “room” những giai đoạn trước. Tổng vốn chủ sở hữu nhóm CTCK vào khoảng 235.000 tỷ đồng, tăng 16.000 tỷ so với đầu năm, do đó dù dư nợ cho vay tăng mạnh song tỷ lệ Margin/VCSH đạt khoảng 83%. Ước tính đơn giản theo quy định “CTCK không được cho vay ký quỹ vượt quá 2 lần vốn chủ sở hữu tại cùng thời điểm” các công ty chứng khoán còn đến 277.000 tỷ đồng có thể cho nhà đầu tư vay ký quỹ trong thời gian tới.

Theo ông Huy, tỷ lệ margin/vốn hóa của TTCK Việt Nam so với các thị trường khác hiện đang rất cao, tuy nhiên điểm khác biệt là dư nợ cho vay trên thị trường từ lâu còn được xem là kênh thay thế một phần cho kênh ngân hàng, nhằm phục vụ các cổ đông lớn vay vốn thông qua việc thế chấp cổ phiếu thay vì chỉ là công cụ đòn bẩy cho nhà đầu tư chứng khoán. Do đó đà tăng dư nợ cho vay tại nhóm nhà đầu tư cá nhân chỉ chiếm một phần, còn lại sẽ đến từ các tổ chức, tay to trên thị trường. Hiện bối cảnh chưa cho thấy rủi ro lớn tác động với nhóm các nhà đầu tư trên và cần theo dõi thêm các yếu tố quốc tế và trong nước.

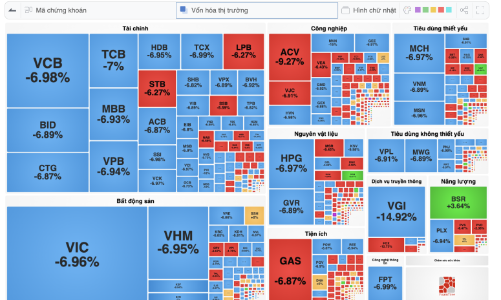

So sánh những thời điểm thị trường lập đỉnh và điều chỉnh mạnh

Nhận định về diễn biến gần đây, Giám đốc DSC đánh giá trong ngắn hạn thị trường có thể sẽ phải chịu áp lực đáng ngại liên quan tới dư nợ cho vay và khả năng cao sẽ phải “trả giá” cho việc margin đang trên đỉnh lịch sử, thậm chí tình trạng “call margin” có thể diễn ra. Dù vậy, khả năng VN-Index giảm 15-20% rất khó xảy ra. Ngưỡng quanh 1.170 điểm sẽ hỗ trợ mạnh cho đợt giảm giá lần này. Thị trường chỉ có thể “thủng” ngưỡng trên khi các trụ cột tăng giá trong nước bị xâm phạm rõ ràng và thị trường chứng khoán thế giới sụt giảm mạnh.