Ngày này 2 năm trước, VN-Index xuống đáy 900 điểm

Không ít chứng sỹ kỳ vọng VN-Index sẽ tạo đáy thành công trong phiên 15/11 như 2 năm trước nhưng thực tế bối cảnh thị trường đã khác rất nhiều.

Đúng ngày này (15/11) 2 năm trước, VN-Index có phiên giảm mạnh hơn 29 điểm (-3,1%) xuống 911,9 điểm. Từ vùng đáy này, chứng khoán Việt Nam đã có cú bật trở lại đầy ngoạn mục với động lực lớn đến từ dòng tiền ngoại. VN-Index hồi phục hình chữ “V” trong phần còn lại của năm 2022.

Xu hướng hồi phục tiếp tục được duy trì trong phần lớn thời gian của năm 2023 trước khi sóng gió nổi lên từ trung tuần tháng 9. Một nhịp giảm sâu từ vùng 1.250 đẩy VN-Index rơi xuống sát ngưỡng 1.000 điểm vào cuối tháng 10/2023, thổi bay toàn bộ thành quả từ đầu năm. Tại đây, lịch sử một lần nữa lặp lại, VN-Index hồi mạnh hình chữ “V” để lấy lại những gì đã mất vào đầu năm 2024.

Từ đó đến nay, chứng sỹ Việt Nam rơi vào trạng thái đi tàu lượn khi VN-Index liên tục đảo qua đảo lại trong vùng giá 1.200-1.300 điểm. Sau nhiều lần thất bại trước ngưỡng 1.300, thị trường đang có dấu hiệu hụt hơi rõ rệt với dòng tiền heo hút. VN-Index lại hướng về mốc 1.200 điểm theo cách mà nhà đầu tư không mong muốn.

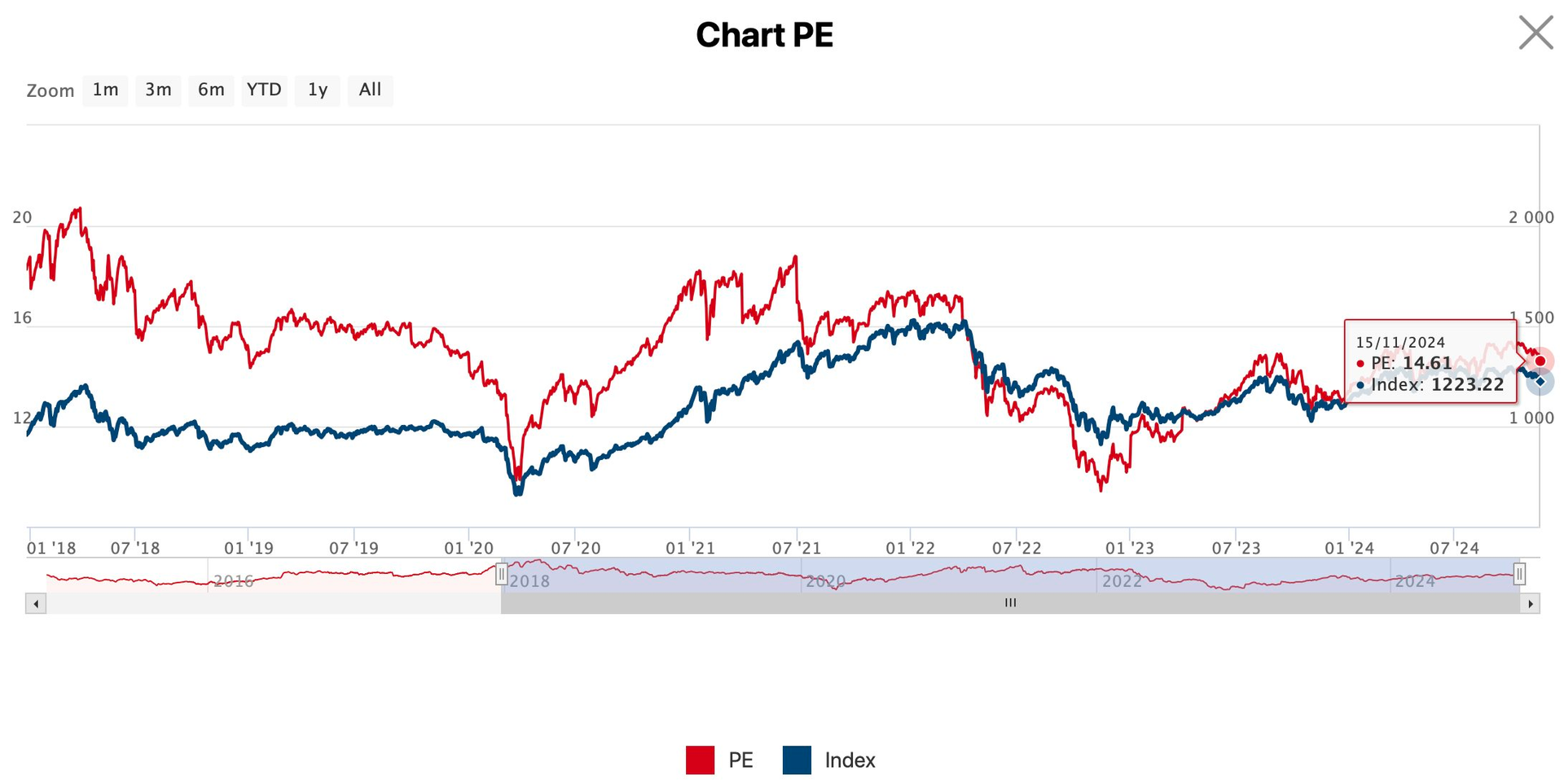

Không ít chứng sỹ kỳ vọng VN-Index sẽ tạo đáy thành công trong phiên hôm nay (15/11) như 2 năm trước. Tuy nhiên, thực tế bối cảnh thị trường đã khác rất nhiều. Thời điểm cách đây 2 năm, VN-Index rơi về đáy với mức chiết khấu rất lớn từ đỉnh, định giá thị trường ở mức thấp hiếm thấy với P/E dưới 10 lần.

Ở thời điểm hiện tại, VN-Index mới chỉ giảm khoảng 8% so với đỉnh gần nhất cùng mức P/E không thật sự hấp dẫn 14,x lần. Chia sẻ tại Talkshow The Investors, ông Lã Giang Trung cho rằng đây không phải mức thấp nhưng cũng không quá cao. Thị trường hiện có hai nhóm cổ phiếu đang bị định giá rất thấp là bất động sản và ngân hàng (có lý do để bị định giá thấp), các nhóm khác định giá rất cao do lợi nhuận hồi phục mạnh.

“Thị trường đang ở trạng thái phân cực về định giá. Nếu bỏ tiền vào nhóm định giá rất cao thì không hợp lý, bỏ tiền vào nhóm định giá thấp lại lăn tăn vì quá khó. Tôi nghĩ rằng thị trường đang ở giai đoạn rất khó để lựa chọn, nhưng với quan điểm đầu tư an toàn thì định giá rẻ vẫn là ưu tiên”, ông Lã Giang Trung nhận định .

Bên cạnh vấn đề định giá, thị trường còn đang rơi vào giai đoạn trũng thông tin sau khi mùa báo cáo tài chính đã qua. Thậm chí, nhiều cơn gió ngược đến từ căng thẳng địa chính trị, tỷ giá hay sự nổi lên của những kênh đầu tư khác như vàng, tiền ảo,… đang gây áp lực lên dòng tiền.

Thanh khoản gần như mất hút trong khi nhà đầu tư nước ngoài miệt mài bán ròng. Những phiên xả hàng lên đến hàng trăm tỷ, thậm chí nghìn tỷ trở nên quen thuộc trên thị trường. Từ đầu năm, khối ngoại đã bán ròng đến hơn 80.000 tỷ chỉ riêng trên HoSE, con số kỷ lục từ trước đến nay và xu hướng chưa có dấu hiệu dừng lại.

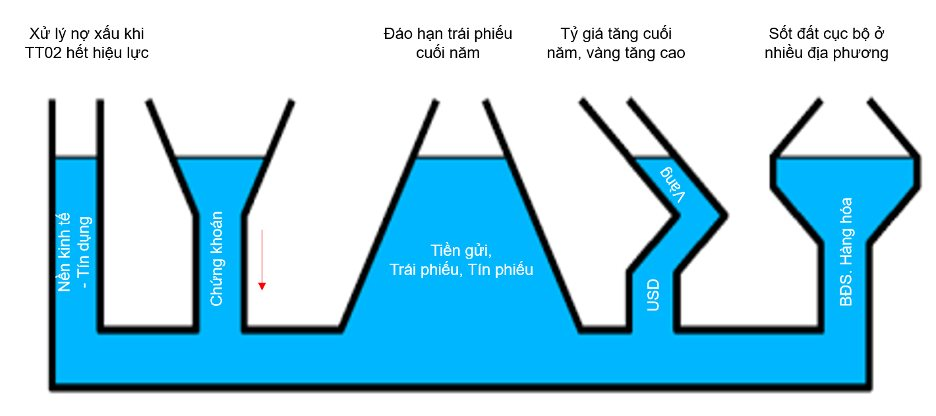

Liên quan tới thanh khoản, ông Bùi Văn Huy – Giám đốc Chi nhánh TP. HCM Chứng khoán DSC cho biết nếu nhìn sâu vào sự dịch chuyển dòng tiền ở góc nhìn “bình thông nhau” thì không khó để lý giải hiện tượng trồi sụt của thanh khoản. “Tiền trong chứng khoán èo uột vì bị hút qua các kênh khác, tiêu biểu là việc đáo hạn Thông tư 02 (kênh tín dụng) và đáo hạn trái phiếu khá nhiều cuối năm nay. Tỷ giá biến động, vàng, USD, sốt đất hút tiền chứng khoán” , chuyên gia nêu rõ.

Về vấn đề tỷ giá, báo cáo mới nhất của KIM cho rằng, USD sẽ mạnh lên sau chiến thắng của ông Donald Trump do các chính sách hỗ trợ tăng trưởng. Điều này được dự báo sẽ gây áp lực lớn lên VND. Bên cạnh đó, tốc độ và mức độ cắt giảm lãi suất của Fed có thể bị hạn chế bởi các đề xuất của ông Trump và kịch bản này có thể hạn chế khả năng tiếp tục giảm lãi suất của Việt Nam.

Về diễn biến thị trường, trong ngắn hạn, một báo cáo gần đây của Dragon Capital cho rằng chứng khoán sẽ gia tăng biến động sau chiến thắng của ông Trump. Tuy nhiên, nhóm phân tích vẫn chưa nhìn thấy thấy sự kiện này gây áp lực doanh thu đến các doanh nghiệp trong phạm vi nghiên cứu.

Các công ty thuộc nhóm ngành xuất khẩu có mức độ chịu ảnh hưởng trực tiếp chỉ chiếm tỷ trọng nhỏ trong VN-Index nên rủi ro từ nhóm này sẽ ảnh hưởng không đáng kể đến toàn thị trường.

Dưới góc nhìn trung hạn, sự biến động của thị trường có thể tiếp diễn ở giai đoạn chính quyền mới của ông Trump đi vào hoạt động. Dragon Capital chia thành hai kịch bản:

Thứ nhất, kịch bản bảo hộ thương mại: Trong trường hợp các chính sách bảo hộ được triển khai, hoạt động thương mại sẽ chậm lại, gây áp lực lên lợi nhuận doanh nghiệp. Trong trường hợp này, tăng trưởng lợi nhuận của các doanh nghiệp tại Việt Nam có thể giảm từ mức hiện tại 16% – 18% xuống còn 5% – 9%, ảnh hưởng đến triển vọng tăng trưởng ở quy mô rộng hơn.

Thứ hai, kịch bản tích cực hơn: Khả năng cao là chỉ một số quốc gia hoặc sản phẩm sẽ chịu mức thuế mới, tạo cơ hội cho Việt Nam nhờ chênh lệch thuế quan với Trung Quốc. Những trở ngại thương mại gia tăng đối với Trung Quốc (hiện chiếm 32% sản lượng ngành sản xuất toàn cầu) có thể giúp Việt Nam mở rộng thị phần trong sản xuất và xuất khẩu, như đã từng xảy ra trong nhiệm kỳ trước của ông Trump. Xu hướng này có thể thúc đẩy nỗ lực nội địa hóa của các nhà sản xuất trong nước, củng cố nền kinh tế thực và hỗ trợ thị trường chứng khoán Việt Nam khi quá trình chuyển dịch diễn ra.