Liệu có rủi ro “căng” margin của thị trường chứng khoán?

Các chuyên gia chứng khoán đều nhìn nhận rằng, với nền tảng nguồn vốn “dầy” của các công ty chứng khoán, chưa thể có dấu hiệu “căng” margin trên thị trường.

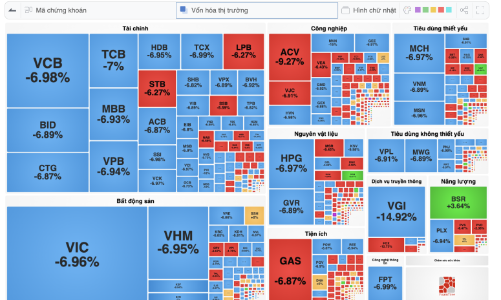

Chốt phiên giao dịch cuối tháng 4, VN-Index đóng cửa tăng 0,38% đạt 1.209,52 điểm. Dù vậy, giới đầu tư khó có thể vui mừng khi chỉ số trong cả tháng 4/2024 đã giảm gần 5,8%. Thậm chí, nhiều phiên giao dịch trong tháng ghi nhận VN-Index bị “xuyên thủng” vùng 1.200 điểm. Dù vậy điểm tích cực là chỉ số chính vào chốt phiên tháng (như đã biết) vẫn giữ thành công mốc 1.200.

Giới đầu tư đã đặt nghi vấn về việc chỉ số chính VN-Index giảm do “căng” margin

Giới đầu tư đã đặt nghi vấn về việc chỉ số chính VN-Index giảm do “căng” margin. Bởi lẽ, đây là dòng tiền đóng góp quan trọng cho đà tăng chỉ số. Đơn cử, trong đợt tăng từ tháng 12/2023 đến cuối quý I/2024, VN-Index đã tăng hơn 1.100 điểm và đạt đỉnh ngắn hạn ở mốc 20 tháng.

Suy luận này không phải không có cơ sở khi thống kê từ FiinGroup cho thấy, dư nợ margin tại nhóm 48 công ty chứng khoán hàng đầu tính đến hết tháng 3/2024 đạt gần 193,3 nghìn tỷ đồng tại thời điểm cuối quý I/2024, tăng 62,4% so với cùng kỳ năm trước và 11,2% so với cuối năm 2023. Quy mô dư nợ margin này đã vượt đỉnh cũ thiết lập đầu năm 2022 (thời điểm thị trường vượt mốc lịch sử 1.500 điểm). Cùng với đó, dư nợ cho vay margin ở hầu hết các công ty chứng khoán trong quý I/2024 đều tăng mạnh so với cùng kỳ năm ngoái. Đáng chú ý, có nhiều đơn vị ghi nhận mức tăng bằng lần.

Xét về dư nợ margin, CTCP Chứng khoán Kỹ Thương (TCBS) tính đến cuối quý I/2024 tiếp tục dẫn đầu về quy mô cho vay với dư nợ hơn 19.087 tỷ đồng, cao hơn 17,4% so với thời điểm cuối năm ngoái và cao hơn 106,3% so với cuối quý I/2023. Trong khi đó, CTCP Chứng khoán VPS và CTCP Chứng khoán VNDirect là 2 đơn vị đi ngược xu hướng khi gần như không tăng trưởng dư nợ margin trong quý I/2024. Dư nợ cho vay 2 công ty này đạt lần lượt 11.157 tỷ đồng và 9.957,6 tỷ đồng tại ngày 31/3/2024. Cái tên đáng chú ý nhất là CTCP Chứng khoán VPBank (VPBankS) với tăng trưởng dư nợ ở mức nhanh trên thị trường. Cuối quý I/2024, VPBankS ghi nhận 8.909 tỷ đồng cho vay ký quỹ, tăng hơn 180% so với cùng kỳ 2023 và tăng 25,7% so với ngày 31/12/2023.

Dù vậy, các giám đốc công ty chứng khoán cho rằng, nhà đầu tư không cần quá lo lắng trước việc dư nợ margin tăng và vượt thời điểm VN-Index ở “đỉnh” cũ 1.500 điểm.

Ông Nguyễn Thế Minh – Giám đốc Phân tích khối khách hàng cá nhân của CTCP Chứng khoán Yuanta Việt Nam nhìn nhận, dư nợ margin trong năm 2022 tăng phần lớn do “chảy” vào các tài khoản lớn, tài khoản của chủ doanh nghiệp. Điều này dẫn đến rủi ro lớn khi những tài khoản này bị bán giải chấp mạnh, kéo theo tâm lý bán theo của các nhà đầu tư “nhỏ lẻ”.

“Hiện tại, dòng tiền margin tập trung chủ yếu ở các khách hàng cá nhân, bức tranh theo đó cũng khác rất nhiều. Không những thế, dòng tiền margin cũng được hỗ trợ nhiều hơn với nguồn tiền cho vay từ các ngân hàng. Dù vậy, tôi nghĩ nhóm công ty chứng khoán nhỏ sẽ gặp vấn đề căng dòng tiền. Bởi, theo quy định các công ty chứng khoán chỉ có thể cho vay một cổ phiếu mà tổng giá trị chiếm 5% vốn chủ sở hữu. Tổng quan chung, dòng tiền margin chưa căng bởi các công ty chứng khoán đã thực hiện tăng vốn nhiều”, ông nói.

Đồng quan điểm, ông Trương Hiền Phương – Giám đốc cấp cao CTCP Chứng khoán KIS Việt Nam cũng đánh giá hiện không có tình trạng “căng” margin. “Đúng là dư nợ margin có tăng mạnh và qua đỉnh cũ. Nhưng xét trên bình diện vốn của các CTCK đã tăng nhiều lần thì chưa thể khẳng định là có dấu hiệu căng cứng. Nhà đầu tư cá nhân cũng không dám “mạnh tay” vay margin vì lo sợ rủi ro của thị trường chứng khoán trước những biến động giá vàng, tỷ giá USD/VND tăng…”, ông nhận định.

Các chuyên gia chứng khoán nhìn nhận, đà giảm vừa qua của chỉ số đến từ nhiều yếu tố như tâm lý chốt lời sau đà tăng mạnh của chỉ số, ảnh hưởng từ tỷ giá USD/VND và giá vàng tăng, hay tác động tâm lý từ việc khối ngoại bán ròng và các tin đồn vô căn cứ lan truyền trên thị trường… Thực tế, đà giảm của chỉ số chính đã được các chuyên gia chứng khoán dự báo.

Các chuyên gia từ SSI Ressearch cũng đánh giá, đây là nhịp điều chỉnh ngắn hạn trước khi quay lại xu hướng tăng chính. Với ảnh hưởng từ thông tin BCTC quý I/2024, mùa ĐHĐCĐ thường niên, cũng như các chủ đề liên quan tăng trưởng như kế hoạch tăng vốn, mở rộng sản xuất kinh doanh, vẫn sẽ có các câu chuyện thu hút sự quan tâm của dòng tiền. Trong giai đoạn thị trường điều chỉnh lành mạnh, nhà đầu tư nên tập trung vào bức tranh lớn và triển vọng tăng trưởng ở từng cổ phiếu để lựa chọn vùng giá tích lũy phù hợp.