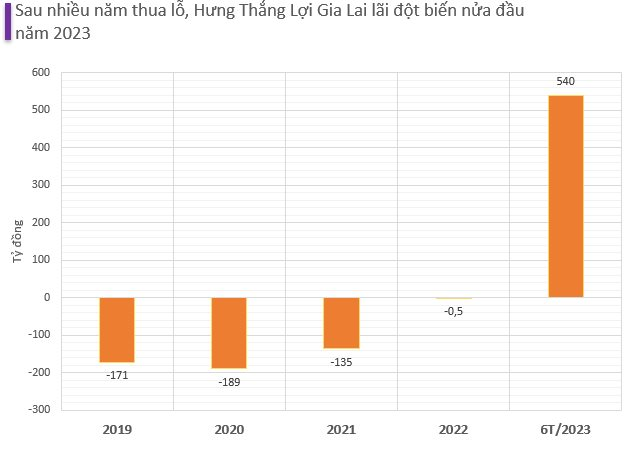

Công ty con của HAGL (HAG) lãi đột biến 540 tỷ đồng trong nửa đầu năm 2023 sau nhiều năm thua lỗ liên tiếp

Tổng tài sản của Hưng Thắng Lợi Gia Lai tại thời điểm 30/6 đạt khoảng 5.278 tỷ đồng, tăng 4% so với đầu năm.

Công ty TNHH Hưng Thắng Lợi Gia Lai – công ty con của tập đoàn Hoàng Anh Gia Lai (mã chứng khoán: HAG) vừa công bố kết quả kinh doanh nửa đầu năm 2023 với lợi nhuận sau thuế 540 tỷ đồng. Trong khi đó, 4 năm trước doanh nghiệp này đều báo lỗ. Tỷ suất lợi nhuận/vốn chủ sở hữu là 0,59 lần.

Tính đến cuối tháng 6/2023, vốn chủ sở hữu của Hưng Thắng Lợi Gia Lai đạt 910 tỷ đồng, tăng 123% so với đầu năm. Tổng nợ phải trả của công ty là 4.368 tỷ đồng, giảm 6% so với ngày 1/1, tương ứng với hệ số nợ phải trả/vốn chủ sở hữu là 4,8 lần. Doanh nghiệp cũng không còn dư nợ trái phiếu trong khi đầu năm là gần 200 tỷ đồng. Như vậy, tổng tài sản của Hưng Thắng Lợi Gia Lai khoảng 5.278 tỷ đồng, tăng 4% so với đầu năm.

Trước đó, Hưng Thắng Lợi Gia Lai đã phát hành một lô trái phiếu với mã BOND.HTLGL.2020.01 vào ngày 28/10/2020 và đáo hạn vào ngày 28/10/2024. Tổng giá trị theo mệnh giá phát hành là 350 tỷ đồng. Lô trái phiếu này có kỳ hạn 4 năm, lãi suất phát hành là 10%/năm, kỳ trả lãi là 6 tháng/lần.

Lô trái phiếu này được đảm bảo bằng 64 triệu cổ phiếu HAG cùng một số tài sản thế chấp khác và được bảo lãnh thanh toán bởi Chủ tịch HĐQT HAGL – Đoàn Nguyên Đức. Tuy nhiên công ty này đã mua lại toàn bộ trước hạn.

Hưng Thắng Lợi Gia Lai (Hưng Thắng Lợi) được thành lập vào ngày 12/10/2016 với ba cổ đông sáng lập là Võ Trọng Hoàng (30%), Dương Minh Thành (40%) và Cao Vĩnh Tuấn (30%). Đến tháng 5/2017, các cổ đông lớn này thoái hết vốn tại công ty và HAGL đã mua toàn bộ số cổ phần Hưng Thắng Lợi.

Tại thời điểm đó, HAGL đã mua gần 77 triệu cổ phần Hưng Thắng Lợi với mức giá 32.200 đồng/cổ phiếu, tương đương tỷ lệ sở hữu là 98% vốn. Tổng giá trị dự kiến nhận chuyển nhượng tương ứng 2.477 tỷ đồng. Phương thức thanh toán được tập đoàn cho biết đó là bù trừ với các khoản nợ phải thu.

Năm 2019, Hưng Thắng Lợi Gia Lai đã từng sở hữu đến 93 triệu cổ phiếu HNG, tương đương 10,49% vốn điều lệ và là cổ đông lớn của HAGL Agrico (mã chứng khoán: HNG). Tuy nhiên, chỉ một năm sau doanh nghiệp này đã bán 49,5 triệu cổ phiếu HNG và không còn là cổ đông lớn của HAGL Agirco.

Hiện tại, người đại diện pháp luật của Hưng Thắng Lợi Gia Lai là bà Võ Thị Mỹ Hạnh (SN 1977). Tính đến cuối tháng 6/2023, HAGL vẫn nắm giữ 98% vốn điều lệ của công ty này với giá trị đầu tư gốc là hơn 2.489 tỷ đồng nhưng phải trích lập dự phòng 650 tỷ đồng.

HAGL muốn cơ cấu lại nợ cho Hưng Thắng Lợi Gia Lai

Hồi đầu tháng 8, HĐQT HAGL đã thông qua việc sử dụng hai biện pháp để đảm bảo nghĩa vụ tín dụng của Hưng Thắng Lợi Gia Lai phát sinh từ khoản cấp tín dụng hạn mức 500 tỷ đồng, thời hạn hiệu lực của hạn mức là 12 tháng, với mục đích bổ sung vốn lưu động tại Ngân hàng Sacombank chi nhánh Gia Lai.

Biện pháp 1, HAGL sẽ cầm cố 30 triệu cổ phần của CTCP Chăn nuôi Gia Lai thuộc sở hữu của công ty. Hoặc biện pháp 2 là công ty đứng ra cam kết bảo lãnh cho toàn bộ nghĩa vụ trả nợ của Hưng Thắng Lợi Gia Lai tại Sacombank phát sinh từ các hợp đồng tín dụng hạn mức trong hạn mức tín dụng nêu trên.

Hồi tháng 3/2023, HĐQT của HAGL cũng sử dụng 30 triệu cổ phần của Công ty Chăn nuôi Gia Lai thuộc sở hữu của HAGL để làm tài sản bảo đảm cho nghĩa vụ tín dụng của Công ty Hưng Thắng Lợi Gia Lai.

Còn trong năm 2022, HĐQT của HAGL cũng đã hai lần đứng ra bảo lãnh toàn bộ nghĩa vụ trả nợ vay của Hưng Thắng Lợi Gia Lai lần lượt vào tháng 7/2022 tại Ngân hàng Sacombank với hạn mức 500 tỷ đồng với kỳ hạn 12 tháng; và tháng 9/2022 tại Ngân hàng VPBank với hạn mức 400 tỷ đồng, thời gian bảo lãnh 6 tháng.

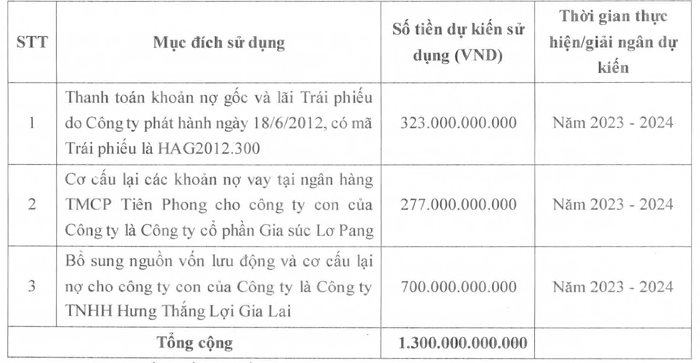

Bên cạnh đó, HAGL còn có kế hoạch chào bán 130 triệu cổ phiếu riêng lẻ với giá 10.000 đồng/cp. Đối tượng chào bán là nhà đầu tư chứng khoán chuyên nghiệp với số lượng dưới 100. Thời gian chào bán dự kiến là ngay sau khi UBCKNN chấp thuận.

Tổng số tiền thu được từ đợt chào bán là 1.300 tỷ đồng sẽ dùng để: Thanh toán khoản nợ gốc và lãi trái phiếu do công ty phát hành ngày 18/6/2012 với mã HAG2012.300 (323 tỷ đồng); Cơ cấu lại các khoản nợ vay tại ngân hàng TMCP Tiên Phong cho công ty con là CTCP Gia súc Lơ Pang (277 tỷ đồng); Bổ sung nguồn vốn lưu động và cơ cấu lại nợ cho công ty con là Hưng Thắng Lợi Gia Lai (700 tỷ đồng).